あなたは「ひろゆきが生命保険はいらないと言っているけど、本当に不要なの?」と疑問に思ったことはありませんか?結論、生命保険の必要性は個人の状況によって大きく異なります。この記事を読むことでひろゆきの主張の真意や、自分に生命保険が必要かどうかを判断する基準がわかるようになりますよ。ぜひ最後まで読んでください。

Contents

1.ひろゆきが主張する「生命保険いらない」論の真相

ひろゆきの生命保険いらない発言の内容とその理由

ひろゆき氏は「生命保険にお金を使うのはまじ無駄」という主張で知られています。

その根拠として、日本には充実した国民保険制度があり、医療費の自己負担が限定的であることを挙げています。

ひろゆき氏は「病気や死亡に投資するなら、健康のために投資したい」という考え方を持っており、予防医療や健康維持にお金を使う方が合理的だと主張しています。

また、保険会社が支払いを渋るケースがあることも問題視しており、大病を患った際に保険会社と戦わなければならない状況を避けるべきだと述べています。

ひろゆき氏自身も生命保険には加入していないことを公言しており、自分の考えに基づいて行動している点が特徴的です。

医療保険は特に不要とするひろゆきの考え方

ひろゆき氏は生命保険の中でも特に医療保険を不要としています。

日本の医療費には月ごとの上限が決まっており、一定額を超えた部分が戻ってくる「高額療養費制度」があります。

例えば69歳以下で年収約370万円から約770万円の人の場合、医療費が100万円かかっても自己負担は約9万円程度で済みます。

この制度があるため、ある程度の貯蓄があれば医療保険に入らなくても医療費は賄えるという論理です。

さらに障害年金や生活保護などのセーフティネットがあるため、最悪の場合でも国の制度に頼れるという考え方も示しています。

ひろゆきが「保険より貯蓄」を推奨する背景

ひろゆき氏が保険よりも貯蓄を推奨する理由は、保険料の支払いが確実な支出である一方、保険金を受け取れるかは不確実だからです。

保険は確率的に起こりにくい事態に備えるものですが、その事態が起こらなければ支払った保険料は戻ってきません。

保険会社は営利企業であり、保険料から手数料や利益を差し引いた額が保険金として支払われる仕組みです。

そのため、保険料を貯蓄に回した方が、自分で自由に使える資産として手元に残り、結果的に有利になるという考え方です。

ただし、この考え方は計画的に貯蓄ができる人、または既に十分な資産を持っている人に限られる点には注意が必要です。

ひろゆきが例外的に必要と認める保険とは

ひろゆき氏は基本的に保険不要論を唱えていますが、例外的に必要な保険も認めています。

まず自動車保険(車両保険)は必要としており、事故による高額な賠償責任に備えるべきだと主張しています。

また妻子持ちの場合の掛け捨て生命保険については、場合によっては必要だと述べています。

自分が亡くなると家族が経済的に困窮する状況であれば、掛け捨ての死亡保険で備えることは合理的だという判断です。

さらにがん保険についても、治療費が高額になる可能性を考慮すると、場合によっては検討の余地があるとしています。

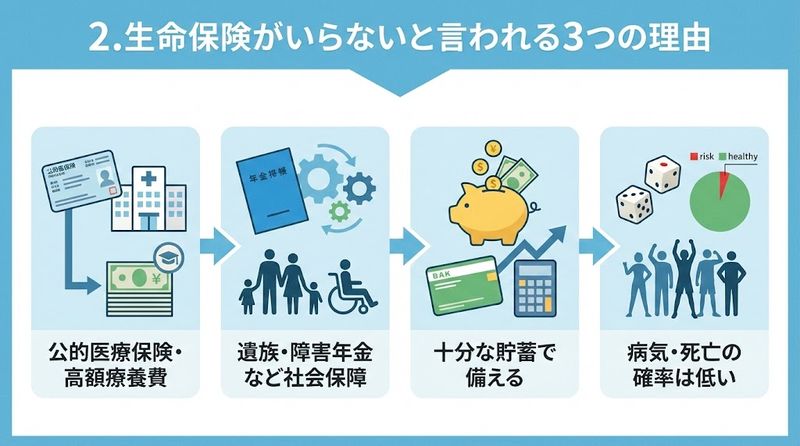

2.生命保険がいらないと言われる3つの理由

日本の公的医療保険制度と高額療養費制度がある

日本は国民皆保険制度を採用しており、すべての国民が何らかの公的医療保険に加入しています。

公的医療保険に加入していれば、病気やケガで医療費が発生しても、自己負担は原則として医療費の1割から3割で済みます。

さらに1か月の医療費が高額になった場合、一定額を超えた部分が払い戻される「高額療養費制度」が利用できます。

例えば年収約370万円から約770万円の方の場合、1か月の自己負担上限額は約8万円から9万円程度となります。

この充実した公的制度があるため、民間の医療保険に加入しなくても医療費負担は限定的だという意見があります。

遺族年金や障害年金などの社会保障制度が充実している

日本には遺族年金という制度があり、配偶者が死亡した際に一定の条件を満たせば遺族が年金を受け取れます。

遺族基礎年金や遺族厚生年金により、残された家族の生活がある程度保障される仕組みになっています。

また病気やケガで働けなくなった場合には障害年金が支給され、生活の支えとなります。

さらに、どうしても生活が困窮した場合には生活保護という最後のセーフティネットも存在します。

こうした社会保障制度が整っているため、民間の生命保険に頼らなくても最低限の生活は維持できるという考え方があります。

十分な貯蓄があれば保険料を払わずに備えられる

十分な貯蓄がある人にとっては、生命保険の必要性は低いと言えます。

病気やケガで医療費がかかっても、貯蓄から支払えるのであれば、毎月保険料を払い続ける必要はありません。

また万が一の際に残された家族が生活に困らないだけの資産があれば、死亡保険も不要となります。

保険は将来の不確実なリスクに備えるものですが、貯蓄は確実に手元にあり、いつでも自由に使える資産です。

ただし、貯蓄で備える場合は、必要な金額を正確に把握し、計画的に積み立てることが重要になります。

病気や死亡の確率は統計的に低い

若い世代や健康な人にとって、病気やケガで入院する確率、死亡する確率は統計的に非常に低いのが現実です。

厚生労働省のデータによると、人口10万人あたりの入院者数は約945人で、割合にすると1%未満です。

また35歳男性の死亡率は0.073%、35歳女性の死亡率は0.041%と極めて低い数値となっています。

こうした統計を見ると、発生確率の低いリスクのために毎月保険料を払うのは非効率だと感じる人もいます。

しかし年齢が上がるにつれて病気や死亡のリスクは高まっていくため、年齢に応じた判断が必要です。

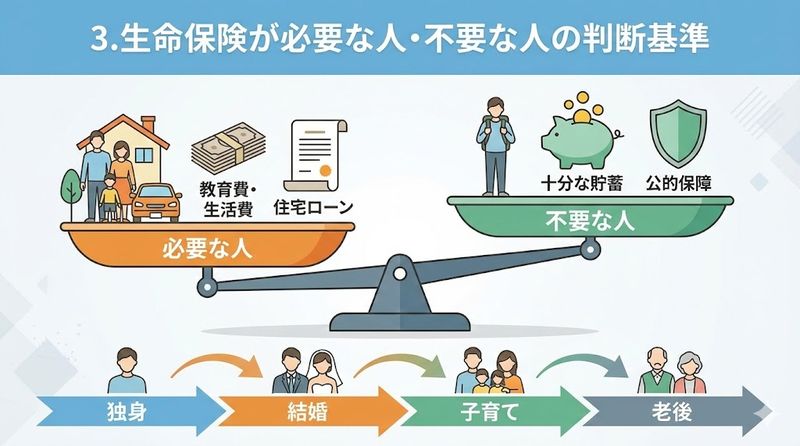

3.生命保険が必要な人・不要な人の判断基準

生命保険の加入が必要な人の5つの特徴

生命保険の必要性が高いのは、以下のような特徴を持つ人です。

- 扶養家族がいる人:自分が亡くなったり働けなくなったりすると、家族が経済的に困窮する場合

- 貯蓄が少ない人:病気やケガの際に医療費を貯蓄から支払えない場合

- 住宅ローンがある人:団体信用生命保険でカバーされない部分がある場合

- 自営業者やフリーランス:会社員に比べて社会保障が薄く、収入が不安定な場合

- 子どもがまだ小さい家庭:教育費など今後多額の出費が見込まれる場合

これらに該当する人は、万が一の際に経済的な影響が大きいため、生命保険で備えることが推奨されます。

生命保険が不要といえる人の4つの条件

一方、生命保険の必要性が低い人の特徴は以下の通りです。

- 十分な資産を持っている人:医療費や生活費を貯蓄で賄える場合

- 扶養家族がいない独身者:自分に何かあっても経済的に困る人がいない場合

- 公的年金や企業年金が充実している人:老後の生活が安定している場合

- 健康で若い人:病気や死亡のリスクが統計的に低い場合

ただし、これらに該当する場合でも、将来の状況変化に備えて定期的に見直すことが重要です。

年齢やライフステージによる必要性の変化

生命保険の必要性は、年齢やライフステージによって大きく変化します。

20代の独身者であれば、扶養家族もおらず健康なため、生命保険の必要性は比較的低いと言えます。

しかし結婚して子どもが生まれると、家族を養う責任が生じるため、死亡保障や医療保障の必要性が高まります。

子どもが独立し、住宅ローンも完済した50代後半以降は、死亡保障の必要性は減少していきます。

一方で年齢が上がると病気のリスクが高まるため、医療保険やがん保険の必要性は増す傾向にあります。

独身者と既婚者で異なる生命保険の必要性

独身者の場合、自分に万が一のことがあっても経済的に困る扶養家族がいないため、死亡保障の必要性は低いと言えます。

ただし、親を扶養している場合や、自分の葬儀費用を準備しておきたい場合は、最低限の死亡保障を検討する価値があります。

一方、既婚者、特に子どもがいる家庭では、世帯主に万が一のことがあると家族の生活が成り立たなくなる可能性があります。

配偶者が専業主婦(夫)の場合や、共働きでも片方の収入に依存している場合は、死亡保障の必要性が非常に高くなります。

また共働きで互いに収入がある場合でも、片方が働けなくなると世帯収入が大幅に減少するため、医療保険や就業不能保険の検討が推奨されます。

4.生命保険に入らないことのリスクとデメリット

突然の病気やケガで家計が破綻する可能性

生命保険に加入していない状態で突然の病気やケガに見舞われると、予期せぬ高額な医療費が発生します。

高額療養費制度があっても、差額ベッド代や先進医療費など、自己負担となる費用は少なくありません。

例えば差額ベッド代は1日あたり数千円から数万円かかり、長期入院すれば数十万円から数百万円の負担になります。

また先進医療を受ける場合、技術料は全額自己負担となり、治療内容によっては数百万円から1,000万円以上かかることもあります。

こうした費用を貯蓄だけで賄おうとすると、家計が大きく圧迫され、場合によっては生活が破綻する危険性があります。

残された家族の生活費が不足するリスク

世帯の大黒柱が亡くなった場合、残された家族の生活費が大きな問題となります。

遺族年金があっても、それだけでは従来の生活水準を維持することは困難です。

生命保険文化センターの調査によると、遺族が今後の生活のために必要と考える生活資金は平均で約8,000万円以上とされています。

特に子どもがまだ小さい場合、教育費だけでも数百万円から1,000万円以上が必要になります。

配偶者が働いていない場合や、パート・アルバイトなど収入が少ない場合は、経済的な困窮に陥る可能性が非常に高いと言えます。

長期入院や治療で収入が途絶える危険性

病気やケガで長期間働けなくなると、医療費がかかるだけでなく、収入が途絶えるという二重の負担が発生します。

会社員であれば傷病手当金が支給されますが、給与の約3分の2程度であり、生活費を賄うには不十分な場合があります。

自営業者やフリーランスの場合は傷病手当金がないため、働けなくなった時点で収入がゼロになってしまいます。

住宅ローンや教育費などの固定費は待ってくれないため、貯蓄を取り崩しながら生活することになります。

治療やリハビリが長期化すれば貯蓄も底をつき、最悪の場合は借金をしなければならない状況に陥る可能性もあります。

公的保障だけでは補えない医療費の実態

公的医療保険や高額療養費制度は確かに充実していますが、すべての医療費をカバーできるわけではありません。

がん治療における最新の免疫療法や、心臓病の先進的な治療などは、保険適用外となるケースが多くあります。

また入院中の食事代、個室料金、先進医療の技術料、通院のための交通費などは、基本的に自己負担となります。

生命保険文化センターの調査によると、入院時の自己負担費用は平均で約20万円、がん治療では平均で約100万円以上かかることもあります。

さらに治療が長引いて仕事を休む期間が長くなると、収入減少と医療費負担のダブルパンチで家計が逼迫します。

まとめ

この記事のポイントをまとめます。

- ひろゆき氏は「生命保険いらない」と主張しているが、妻子持ちの掛け捨て生命保険やがん保険は場合によって必要と認めている

- 日本には充実した公的医療保険制度や高額療養費制度があり、医療費の自己負担は限定的である

- 遺族年金や障害年金などの社会保障制度も整っているため、最低限の生活保障は受けられる

- 十分な貯蓄があれば保険料を払わずに自分で備えることも可能である

- 若い世代や健康な人は病気や死亡の確率が統計的に低い

- 扶養家族がいる人、貯蓄が少ない人、自営業者は生命保険の必要性が高い

- 独身者や資産が十分にある人は生命保険の必要性が比較的低い

- 年齢やライフステージによって生命保険の必要性は変化する

- 生命保険に入らないと突然の病気やケガで家計が破綻する可能性がある

- 公的保障だけでは差額ベッド代や先進医療費など補えない医療費も多い

生命保険の必要性は一律に決められるものではなく、あなた自身の家族構成、収入、貯蓄状況によって大きく異なります。

ひろゆき氏の意見を参考にしつつも、自分の状況をしっかりと見極めて、後悔のない判断をしてくださいね。

関連サイト:生命保険文化センター