あなたは投資信託を売却したいと思ったとき、すぐに現金化できると考えていませんか?実は投資信託の売却には申込日から実際に入金されるまでタイムラグがあります。この記事を読むことで売却の仕組みと計画的な資金準備の方法がわかるようになりますよ。ぜひ最後まで読んでください。

Contents

1.投資信託売却のタイムラグとは?基本の仕組みを理解しよう

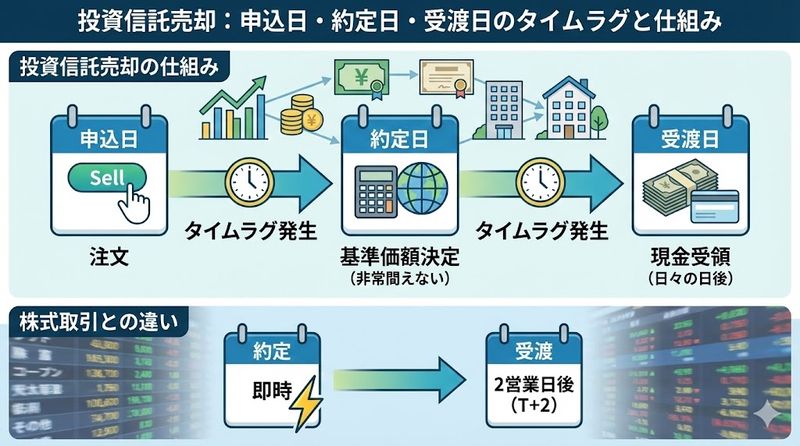

投資信託を売却する際には、注文を出してから実際に現金が手元に入るまでに数日間のタイムラグが発生します。

このタイムラグは投資信託特有の仕組みであり、株式取引のようにリアルタイムで売買が完了するわけではありません。

売却の流れを正しく理解することで、必要な時期に確実に資金を準備できるようになります。

投資信託の売却における3つの重要な日付

投資信託の売却プロセスには申込日、約定日、受渡日という3つの重要な日付が存在します。

これらの日付はそれぞれ異なる意味を持ち、売却の各段階を表しています。

この3つの日付の関係を理解することが、タイムラグを把握する第一歩となります。

多くの投資家がこの違いを理解せずに売却注文を出し、想定外のタイミングで入金されることに驚くケースがあります。

申込日・約定日・受渡日それぞれの意味と役割

申込日とは、証券会社のサイトやアプリで売却注文を出した日のことです。

この日に売却の意思表示を行いますが、まだ取引は成立していません。

約定日は、売却が正式に成立する日であり、この日の基準価額で売却価格が確定します。

投資信託の場合、申込日と約定日が異なることが多く、ファンドの種類によって約定日までの日数が変わります。

受渡日は、売却代金が実際に証券口座に入金される日です。

この日まで待たないと、売却代金を銀行口座へ出金したり、他の投資に使ったりすることはできません。

一般的に受渡日は約定日から2営業日から5営業日後となるケースが多いです。

タイムラグが発生する理由とその必要性

投資信託でタイムラグが発生するのは、基準価額の算出や資金決済に時間がかかるためです。

投資信託の基準価額は市場の終値をもとに1日1回算出されるため、注文後に価格が決定されます。

海外資産を投資対象とするファンドの場合は、時差や海外市場の休場日の影響も受けます。

また、運用会社と販売会社の間での資金決済手続きにも一定の期間が必要となります。

このタイムラグは投資信託の運用の透明性と公正性を保つために必要なプロセスです。

株式取引との違いを知っておこう

株式取引では市場が開いている時間帯にリアルタイムで価格が変動し、注文が即座に成立します。

一方で投資信託は1日1回しか基準価額が算出されず、注文時点では正確な価格がわかりません。

株式の場合は約定日から2営業日後が受渡日となりますが、投資信託はファンドによって受渡日が異なります。

株式は約定と同時に取引価格が確定しますが、投資信託は約定日の基準価額が後から決まる点も大きな違いです。

この仕組みの違いを理解することで、投資信託特有のタイムラグに適切に対応できるようになります。

2.申込日から受渡日までの具体的な流れとスケジュール

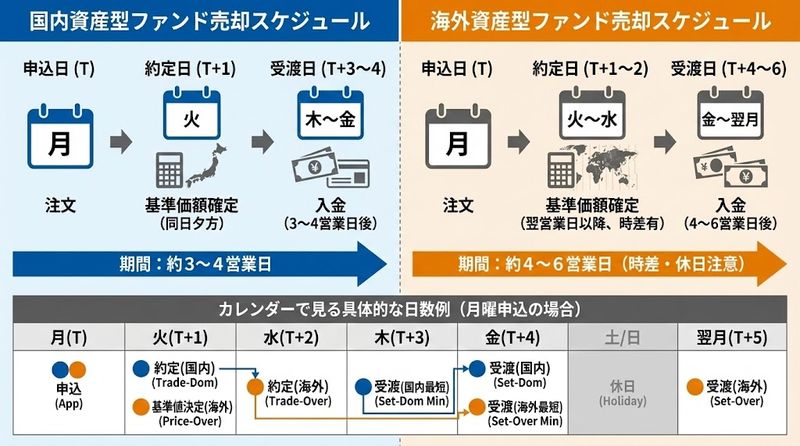

投資信託を売却する際の具体的なスケジュールは、ファンドの投資対象によって大きく異なります。

国内資産型と海外資産型では約定日までの日数が変わるため、それぞれの特徴を把握しておくことが重要です。

実際のカレンダーで確認することで、より具体的にイメージできるようになります。

国内資産型ファンドの売却スケジュール

国内の株式や債券に投資するファンドは、申込日と約定日が同じ日となることが一般的です。

例えば月曜日の15時までに売却を申し込むと、その日が約定日となり、月曜日の基準価額で売却価格が決まります。

国内ファンドの受渡日は、約定日から2営業日から3営業日後となるケースが多いです。

つまり月曜日に申し込んだ場合、水曜日または木曜日に証券口座へ入金されることになります。

国内ファンドは比較的短期間で現金化できるため、急な資金需要にも対応しやすいという特徴があります。

海外資産型ファンドの売却スケジュール

海外の株式や債券に投資するファンドは、時差や海外市場の営業時間の関係で約定日が遅れます。

一般的に申込日の翌営業日が約定日となることが多いです。

例えば月曜日に売却を申し込むと、火曜日が約定日となり、火曜日の基準価額で売却価格が決まります。

受渡日は約定日から3営業日から5営業日後となるため、月曜日に申し込んだ場合、金曜日から翌週火曜日頃の入金となります。

海外ファンドは国内ファンドよりも入金まで時間がかかることを念頭に置いて計画を立てる必要があります。

カレンダーで見る具体的な日数例

具体的な例として、月曜日に国内株式ファンドを売却申込した場合を見てみましょう。

月曜日が申込日兼約定日となり、この日の基準価額で売却価格が確定します。

受渡日は約定日から2営業日後の水曜日となり、この日に証券口座へ入金されます。

一方、月曜日に海外株式ファンドを売却申込した場合は、火曜日が約定日となります。

受渡日は約定日から4営業日後の月曜日となり、申込から1週間後に入金されることになります。

基準価額が確定するタイミングはいつなのか

投資信託の基準価額は、市場の終値をもとに1日1回算出されます。

国内ファンドの場合、東京証券取引所の取引終了後に基準価額が計算され、通常20時頃に公表されます。

海外ファンドの場合は、投資対象市場の終値に加えて為替レートも反映されるため、基準価額の確定が翌日になります。

約定日の基準価額で売却価格が決まるため、申込時点では正確な売却金額はわかりません。

この仕組みを理解していないと、予想外の価格で売却されることに驚くことがあります。

実際に入金されるまでにかかる期間

申込から実際に証券口座へ入金されるまでの期間は、ファンドによって大きく異なります。

最短で2営業日、最長で7営業日程度かかることが一般的です。

国内資産型ファンドは比較的短期間で入金されますが、海外資産型ファンドは時間がかかります。

また、ファンドによっては特殊な事情により受渡日が10営業日を超えるケースもあります。

売却前に各ファンドの目論見書や証券会社のサイトで受渡日を確認することが重要です。

3.売却時のタイムラグで注意すべきポイント

投資信託売却のタイムラグを理解していないと、必要な時期に資金が準備できないという事態に陥ります。

特に急な資金需要がある場合や、大型連休前後の取引では注意が必要です。

計画的な売却を行うために、以下のポイントを押さえておきましょう。

急ぎの資金が必要な場合の対処法

マイホームの頭金や子どもの教育費など、特定の日までに資金が必要な場合は余裕を持って売却手続きを行うことが重要です。

最低でも1週間から10日前には売却注文を出すことをおすすめします。

海外資産型ファンドを保有している場合は、さらに早めの2週間前には手続きを開始しましょう。

どうしても急ぎで資金が必要な場合は、国内資産型ファンドを優先的に売却するという方法もあります。

証券会社によっては売却代金の一部を即日で利用できるサービスを提供している場合もあるので、事前に確認しておくとよいでしょう。

締切時間を過ぎた注文は翌営業日扱いになる

投資信託には注文の締切時間(カットオフタイム)が設定されており、多くの証券会社では15時が締切となっています。

締切時間を過ぎて注文を出した場合は、翌営業日の申込扱いとなり、約定日が1日遅れます。

例えば月曜日の15時1分に注文を出すと、火曜日が申込日となり、受渡日も1日遅れることになります。

確実に当日の申込にするためには、余裕を持って午前中に注文を出すことをおすすめします。

締切時間はファンドや証券会社によって異なる場合があるため、必ず確認するようにしましょう。

大型連休や年末年始の売却は要注意

ゴールデンウィークや年末年始などの大型連休期間中は市場が休場となり、約定も行われません。

連休前に売却注文を出しても、約定日は連休明けとなり、受渡日も大幅に遅れます。

連休前後で市場環境が大きく変動した場合、想定外の基準価額で約定する可能性もあります。

特に海外市場は日本と休日が異なるため、グローバルファンドの売却時には注意が必要です。

連休を挟む場合は、通常よりも1週間から2週間程度余裕を持って売却計画を立てましょう。

NISAの年内非課税枠を使う場合の計画的な売却

NISA口座で年内の非課税枠を使い切りたい場合は、受渡日が年内となるように計画する必要があります。

年末にNISA枠で投資信託を購入する際も、受渡日が翌年になると翌年の非課税枠として扱われます。

12月中旬以降は受渡日が翌年になる可能性が高いため、早めに取引を完了させることが重要です。

特に海外資産型ファンドは受渡日が遅いため、12月上旬には取引を済ませておくと安心です。

NISA枠の有効活用のためには、年間を通じた計画的な売買スケジュールを立てることをおすすめします。

受渡日が遅れるファンドの見分け方

受渡日はファンドによって異なるため、売却前に必ず確認することが大切です。

証券会社のサイトでは、各ファンドの商品概要ページに「約定日」「受渡日」の情報が記載されています。

また、交付目論見書にも詳細なスケジュールが明記されているので確認しましょう。

一般的に海外資産型ファンド、特に新興国やREITなどに投資するファンドは受渡日が遅い傾向があります。

受渡日が5営業日を超えるファンドを保有している場合は、より早めの売却計画が必要です。

4.タイムラグを踏まえた賢い売却計画の立て方

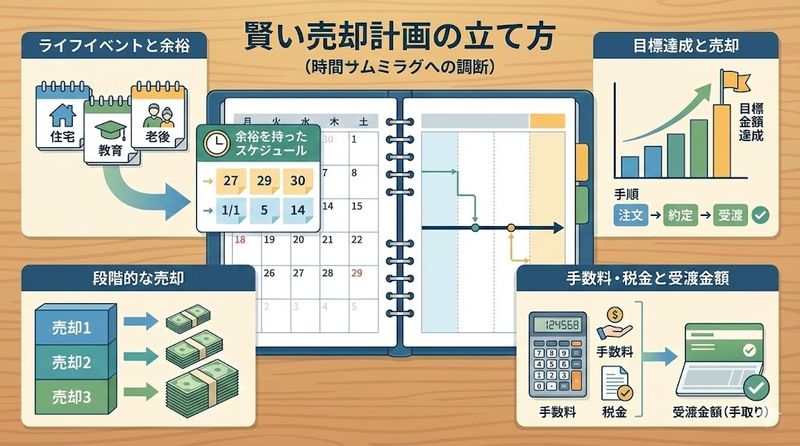

投資信託のタイムラグを理解した上で、計画的な売却戦略を立てることが重要です。

ライフイベントや目標金額を考慮し、余裕を持ったスケジュールを組むことで失敗を防げます。

ここでは具体的な売却計画の立て方について解説します。

ライフイベントに合わせた余裕を持った売却タイミング

マイホームの購入、子どもの入学、退職など、人生の大きなライフイベントに合わせた売却では、最低でも1か月前から準備を始めましょう。

例えば子どもの大学入学金が3月に必要な場合、2月上旬には売却手続きを完了させることをおすすめします。

海外資産型ファンドを多く保有している場合は、さらに早い1月中旬から段階的に売却を開始すると安心です。

ライフイベントの時期が決まったら、保有ファンドの受渡日を確認し、逆算してスケジュールを立てましょう。

急な資金需要に備えて、一部を短期間で現金化できる国内資産型ファンドで保有しておくという戦略も有効です。

目標金額達成時の売却手順

「300万円の資産が400万円に達したら売却する」など、目標金額を設定している場合は、達成時に速やかに売却手続きを行いましょう。

目標金額に到達したら、まず保有ファンドの評価額と受渡日を確認します。

複数のファンドを保有している場合は、受渡日が早いファンドから優先的に売却することで、早期に利益を確定できます。

売却後の基準価額の変動リスクを避けるため、目標達成後は速やかに行動することが重要です。

ただし、短期間での頻繁な売買は税金や手数料の負担が増えるため、長期保有を基本としながら、大きな目標達成時に売却する戦略が賢明です。

複数回に分けた段階的な売却方法

大きな金額を一度に売却するのではなく、複数回に分けて段階的に売却することでリスクを分散できます。

例えば500万円の投資信託を売却する場合、100万円ずつ5回に分けて売却すれば、価格変動リスクを軽減できます。

毎月または四半期ごとに定期的に売却することで、平均的な価格で現金化することが可能です。

この方法は特に退職後の生活資金として投資信託を取り崩す場合に有効な戦略となります。

段階的売却では各回の受渡日を把握し、資金繰りに支障が出ないようスケジュール管理を徹底しましょう。

手数料と税金を考慮した受渡金額の確認方法

投資信託の売却では、信託財産留保額や税金が差し引かれるため、受渡金額は約定金額より少なくなります。

信託財産留保額はファンドによって0%から0.5%程度設定されており、目論見書で確認できます。

売却益が出た場合は、利益に対して20.315%の税金が課税されます。

源泉徴収ありの特定口座で運用している場合は、税金が自動的に差し引かれた金額が入金されます。

実際に手元に入る金額を正確に把握するためには、証券会社のサイトで受渡金額の試算機能を利用することをおすすめします。

NISA口座で運用している場合は税金が非課税となるため、受渡金額が多くなるというメリットがあります。

まとめ

この記事では投資信託売却のタイムラグについて詳しく解説しました。重要なポイントをまとめます。

- 投資信託の売却には申込日・約定日・受渡日という3つの重要な日付がある

- 国内資産型ファンドは申込から2~3営業日、海外資産型ファンドは4~7営業日で入金される

- 株式取引とは異なり投資信託は1日1回基準価額が決まるためタイムラグが発生する

- 急ぎの資金需要がある場合は最低1週間前、できれば2週間前に売却手続きを開始する

- 締切時間を過ぎた注文は翌営業日扱いとなり約定日が1日遅れる

- 大型連休や年末年始を挟む場合は通常より大幅に時間がかかる

- NISA枠を年内に使い切りたい場合は12月上旬までに取引を完了させる

- ライフイベントに合わせた売却では1か月前から計画的に準備を始める

- 段階的な売却でリスクを分散し平均的な価格で現金化できる

- 手数料と税金を考慮した実際の受渡金額を事前に確認することが重要

投資信託の売却タイムラグを正しく理解することで、必要な時期に確実に資金を準備できるようになります。余裕を持った計画的な売却で、あなたの資産運用を成功させてください。

関連サイト

金融庁